よむ、つかう、まなぶ。

【資料3】国民健康保険の保険料(税)の賦課(課税)限度額について (6 ページ)

出典

| 公開元URL | https://www.mhlw.go.jp/stf/newpage_66319.html |

| 出典情報 | 社会保障審議会 医療保険部会(第205回 11/27)《厚生労働省》 |

ページ画像

ダウンロードした画像を利用する際は「出典情報」を明記してください。

低解像度画像をダウンロード

プレーンテキスト

資料テキストはコンピュータによる自動処理で生成されており、完全に資料と一致しない場合があります。

テキストをコピーしてご利用いただく際は資料と付け合わせてご確認ください。

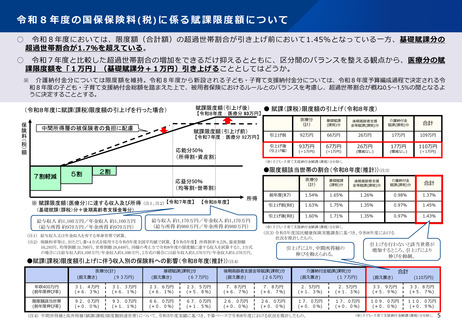

令和8年度の国保保険料(税)に係る賦課限度額について

○

令和8年度においては、限度額(合計額)の超過世帯割合が引き上げ前において1.45%となっている一方、基礎賦課分の

超過世帯割合が1.7%を超えている。

○

令和7年度と比較した超過世帯割合の増加をできるだけ抑えるとともに、区分間のバランスを整える観点から、医療分の賦

課限度額を「1万円」(基礎賦課分+1万円)引き上げることとしてはどうか。

※

介護納付金分については限度額を維持。令和8年度から新設される子ども・子育て支援納付金分については、令和8年度予算編成過程で決定される令

和8年度の子ども・子育て支援納付金総額を踏まえた上で、被用者保険におけるルールとのバランスを考慮し、超過世帯割合が概ね0.5~1.5%の間となるよ

うに決定することとする。

賦課限度額(引上げ後)

(令和8年度に賦課(課税)限度額の引上げを行った場合)

保

険

料

(

税

)

額

中間所得層の被保険者の負担に配慮

【令和8年度 : 医療分 93万円】

賦課限度額(引上げ前)

【令和7年度 : 医療分 92万円】

● 賦課(課税)限度額の引上げ(令和8年度)

引上げ前

引上げ後

応能分50%

(所得割・資産割)

(引上げ幅)

医療分

(計)

基礎賦課

(課税)分

後期高齢者支援

金等賦課(課税)分

介護納付金

賦課(課税)分

合計

92万円

66万円

26万円

17万円

109万円

93万円

67万円

26万円

17万円

110万円

(+1万円)

(+1万円)

(増減なし)

(増減なし)

(+1万円)

(※)子ども・子育て支援納付金賦課(課税)分を除く。

7割軽減

5割

●限度額該当世帯の割合(令和8年度(推計))(注3)

2割

医療分

(計)

基礎賦課

(課税)分

後期高齢者支援

金等賦課(課税)分

介護納付金

賦課(課税)分

合計

前年度(R7)

1.54%

1.65%

1.26%

0.98%

1.37%

引上げ前(R8)

1.63%

1.75%

1.35%

0.97%

1.45%

引上げ後(R8)

1.60%

1.71%

1.35%

0.97%

1.43%

応益分50%

(均等割・世帯割)

※ 賦課限度額(医療分)に達する収入及び所得 (注1、注2) 【令和7年度】

【令和8年度】

所得

(基礎賦課(課税)分+後期高齢者支援金等分)

給与収入 約1,160万円/年金収入 約1,160万円

(給与所得 約970万円/年金所得 約970万円)

給与収入 約1,170万円/年金収入 約1,170万円

(給与所得 約980万円/年金所得 約980万円)

(注1) 給与収入又は年金収入を有する単身世帯で試算。

(注2) 保険料率等は、旧ただし書・4方式を採用する令和5年度全国平均値で試算。 【令和5年度】 所得割率 9.22%、資産割額

10,293円、均等割額 31,700円、世帯割額 26,649円。同様の考え方で令和8年度の限度額に達する収入を試算すると、3方式

の場合には給与収入約1,100万円/年金収入約1,100万円、2方式の場合には給与収入約1,170万円/年金収入約1,170万円。

(※)子ども・子育て支援納付金賦課(課税)分を除く。

(注3) 令和5年度国民健康保険実態調査に基づき、令和8年度における

状況を推計したもの。

引上げを行わないと該当世帯が

増加するところ、引上げにより

伸びを抑制。

引上げにより、中間所得層の

伸びを抑えられる。

●賦課(課税)限度額引上げに伴う収入別の保険料への影響(令和8年度(推計))(注4)

合計

医療分(計)

(据え置き)

(93万円)

基礎賦課(課税)分

(据え置き)

(67万円)

後期高齢者支援金等賦課(課税)分

(据え置き)

(26万円)

介護納付金賦課(課税)分

(据え置き)

(17万円)

(据え置き)

(110万円)

年収400万円

(前年度伸び率)

31.4万円

(+6.3%)

31.3万円

(+6.1%)

23.6万円

(+6.1%)

23.5万円

(+5.8%)

7.8万円

(+6.7%)

7.8万円

(+6.7%)

2.5万円

(+1.3%)

2.5万円

(+1.3%)

33.9万円

(+5.9%)

33.8万円

(+5.7%)

限度額該当世帯

(前年度伸び率)

92.0万円

(+0.0%)

93.0万円

(+1.1%)

66.0万円

(+0.0%)

67.0万円

(+1.5%)

26.0万円

(+0.0%)

26.0万円

(+0.0%)

17.0万円

(+0.0%)

17.0万円

(+0.0%)

109.0万円

(+0.0%)

110.0万円

(+0.9%)

(注4) 中間所得層と高所得層(賦課(課税)限度額到達世帯)について、令和5年度実績に基づき、予算ベースで令和8年度における状況を推計したもの。

(※)子ども・子育て支援納付金賦課(課税)分を除く。

5

○

令和8年度においては、限度額(合計額)の超過世帯割合が引き上げ前において1.45%となっている一方、基礎賦課分の

超過世帯割合が1.7%を超えている。

○

令和7年度と比較した超過世帯割合の増加をできるだけ抑えるとともに、区分間のバランスを整える観点から、医療分の賦

課限度額を「1万円」(基礎賦課分+1万円)引き上げることとしてはどうか。

※

介護納付金分については限度額を維持。令和8年度から新設される子ども・子育て支援納付金分については、令和8年度予算編成過程で決定される令

和8年度の子ども・子育て支援納付金総額を踏まえた上で、被用者保険におけるルールとのバランスを考慮し、超過世帯割合が概ね0.5~1.5%の間となるよ

うに決定することとする。

賦課限度額(引上げ後)

(令和8年度に賦課(課税)限度額の引上げを行った場合)

保

険

料

(

税

)

額

中間所得層の被保険者の負担に配慮

【令和8年度 : 医療分 93万円】

賦課限度額(引上げ前)

【令和7年度 : 医療分 92万円】

● 賦課(課税)限度額の引上げ(令和8年度)

引上げ前

引上げ後

応能分50%

(所得割・資産割)

(引上げ幅)

医療分

(計)

基礎賦課

(課税)分

後期高齢者支援

金等賦課(課税)分

介護納付金

賦課(課税)分

合計

92万円

66万円

26万円

17万円

109万円

93万円

67万円

26万円

17万円

110万円

(+1万円)

(+1万円)

(増減なし)

(増減なし)

(+1万円)

(※)子ども・子育て支援納付金賦課(課税)分を除く。

7割軽減

5割

●限度額該当世帯の割合(令和8年度(推計))(注3)

2割

医療分

(計)

基礎賦課

(課税)分

後期高齢者支援

金等賦課(課税)分

介護納付金

賦課(課税)分

合計

前年度(R7)

1.54%

1.65%

1.26%

0.98%

1.37%

引上げ前(R8)

1.63%

1.75%

1.35%

0.97%

1.45%

引上げ後(R8)

1.60%

1.71%

1.35%

0.97%

1.43%

応益分50%

(均等割・世帯割)

※ 賦課限度額(医療分)に達する収入及び所得 (注1、注2) 【令和7年度】

【令和8年度】

所得

(基礎賦課(課税)分+後期高齢者支援金等分)

給与収入 約1,160万円/年金収入 約1,160万円

(給与所得 約970万円/年金所得 約970万円)

給与収入 約1,170万円/年金収入 約1,170万円

(給与所得 約980万円/年金所得 約980万円)

(注1) 給与収入又は年金収入を有する単身世帯で試算。

(注2) 保険料率等は、旧ただし書・4方式を採用する令和5年度全国平均値で試算。 【令和5年度】 所得割率 9.22%、資産割額

10,293円、均等割額 31,700円、世帯割額 26,649円。同様の考え方で令和8年度の限度額に達する収入を試算すると、3方式

の場合には給与収入約1,100万円/年金収入約1,100万円、2方式の場合には給与収入約1,170万円/年金収入約1,170万円。

(※)子ども・子育て支援納付金賦課(課税)分を除く。

(注3) 令和5年度国民健康保険実態調査に基づき、令和8年度における

状況を推計したもの。

引上げを行わないと該当世帯が

増加するところ、引上げにより

伸びを抑制。

引上げにより、中間所得層の

伸びを抑えられる。

●賦課(課税)限度額引上げに伴う収入別の保険料への影響(令和8年度(推計))(注4)

合計

医療分(計)

(据え置き)

(93万円)

基礎賦課(課税)分

(据え置き)

(67万円)

後期高齢者支援金等賦課(課税)分

(据え置き)

(26万円)

介護納付金賦課(課税)分

(据え置き)

(17万円)

(据え置き)

(110万円)

年収400万円

(前年度伸び率)

31.4万円

(+6.3%)

31.3万円

(+6.1%)

23.6万円

(+6.1%)

23.5万円

(+5.8%)

7.8万円

(+6.7%)

7.8万円

(+6.7%)

2.5万円

(+1.3%)

2.5万円

(+1.3%)

33.9万円

(+5.9%)

33.8万円

(+5.7%)

限度額該当世帯

(前年度伸び率)

92.0万円

(+0.0%)

93.0万円

(+1.1%)

66.0万円

(+0.0%)

67.0万円

(+1.5%)

26.0万円

(+0.0%)

26.0万円

(+0.0%)

17.0万円

(+0.0%)

17.0万円

(+0.0%)

109.0万円

(+0.0%)

110.0万円

(+0.9%)

(注4) 中間所得層と高所得層(賦課(課税)限度額到達世帯)について、令和5年度実績に基づき、予算ベースで令和8年度における状況を推計したもの。

(※)子ども・子育て支援納付金賦課(課税)分を除く。

5